帮忙资金帮不了公募基金

这一轮中证 A50ETF 的营销竞争,临近集体上市交易前夕,终于擦出点火星子了,看得出各家营销有在发力。但经历过基金公司在中证 1000 上的逐鹿中原,再看看当下十家基金公司在中证 A50 的竞争,总感觉有点菜鸡互啄的感觉。

当然此一时彼一时,很多外部环境都发生了巨大的变化。且不说市场、舆情这等有些虚无缥缈的部分,去年底严禁交易佣金转移支付的新规,就让中证 1000 大战中,各家基金公司挥舞着支票,尽情冲击规模的盛况再难复现。

其实,不管是中证 1000 里 80 倍佣金补贴的魔法对轰,还是如今中证 A50 上点到为止的相敬如宾,都尾随着一个行业魅影:帮忙资金。而帮忙资金的背后,是整个公募基金传统销售体系的积弊。

正文展开之前,叠个甲,记录下我对现象的观察和思考而已。没有任何攻击性,文章中涉及到一些相关公司和产品,能做处理的都做一定扭曲和打码,无意批评任何方面。行业问题也不是任何机构单方面的责任,发展的问题在发展中解决,未来越来越好。

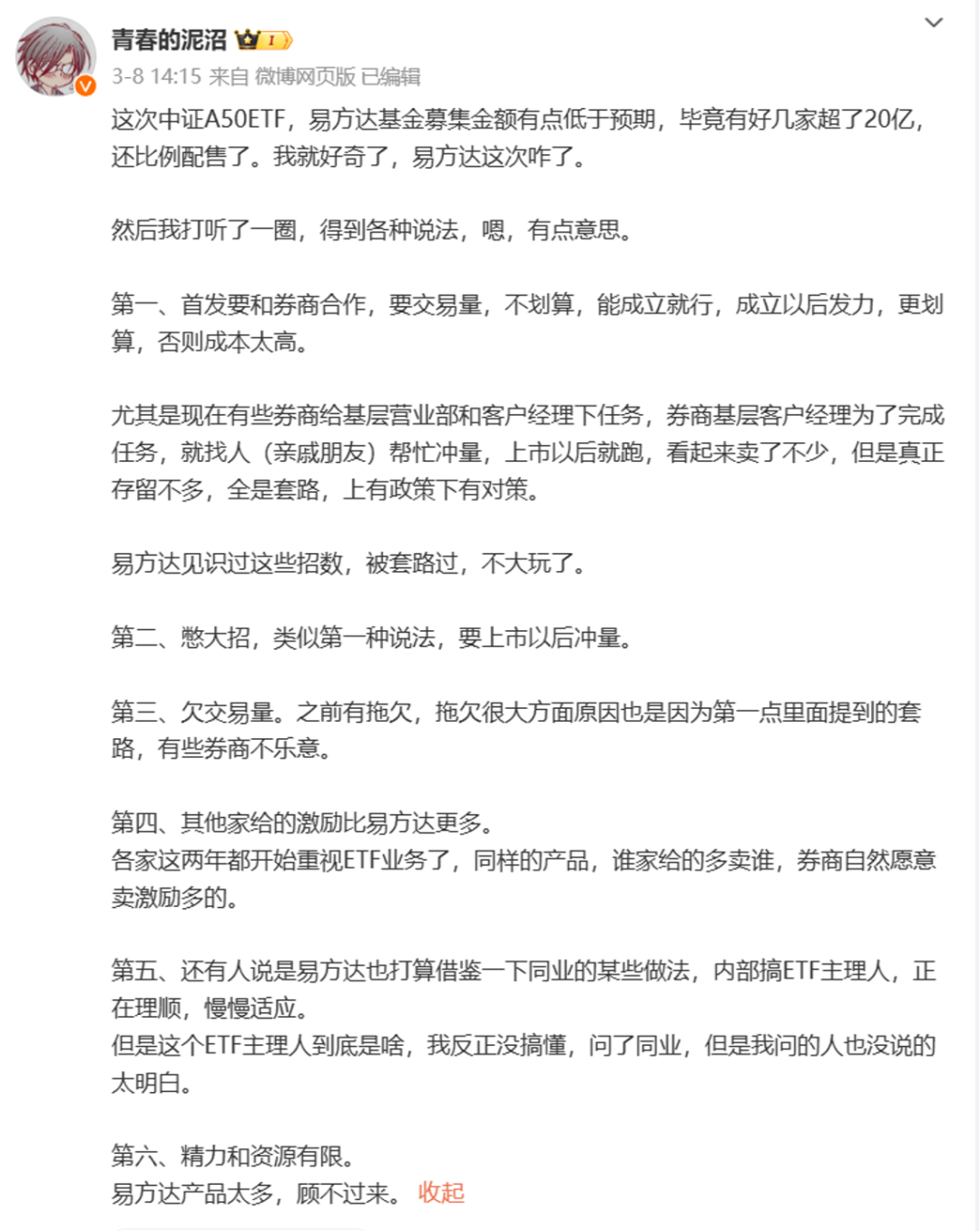

ETF,帮忙资金的主战场

我的好朋友泥沼在分析这次中证 A50ETF 募集中,为什么易方达募集金额有点低于预期时,第一条原因就指向了首发时的帮忙资金问题。(后面几条分析的也很有道理,ETF 的线上持营已经成为行业的新命题之一,属于电商和渠道的交叉学科,回头可以单独写文章聊)

ETF 有着很特殊的马太效应属性,规模和流动性的优势很容易扩大到遥遥领先。君不见华泰柏瑞沪深 300 规模已经突破 2000 亿了,其实易方达沪深 300(510310)的费率更低,而且如今在线上运营也很卖力,但还是差距很远。当某一指数迎来多家基金公司同时发行 ETF 时,基金公司抢跑的动力就很足。

早点结束募集是一种办法,可以尽早上市得到投资者的关注红利,还可以吸引到媒体的报道红利。请帮忙资金来冲上市规模,则属于行业心照不宣的默契,帮忙资金在 ETF 上市之初提供流动性,在散户冲进来之后再撤离。所谓帮忙资金,就是利用基金的营销政策,在基金的新发和保壳中做套利的资金。

远川投资评论曾在采访文章《头部券商一线员工:佣金改革如同「教培双减」,但我们这个行业早该走到这一天》中,通过资深从业人员海哥,详尽的披露了具体细节:

据我所知的,当时是怎么卖的?万 8 的交易佣金,乘以 80 倍的佣金补贴,就是 6.4% 的创收,那销售 100 万中证 1000,员工可以得到 6 万 4 的创收,最终到手的提成根据每家券商比例略有不同,但多少基层员工一年的考核创收指标可能也就是 20 到 30 万,意思是你只要销售 300 万中证 1000 的基金,你一年的创收 KPI 基本上完成了大部分。

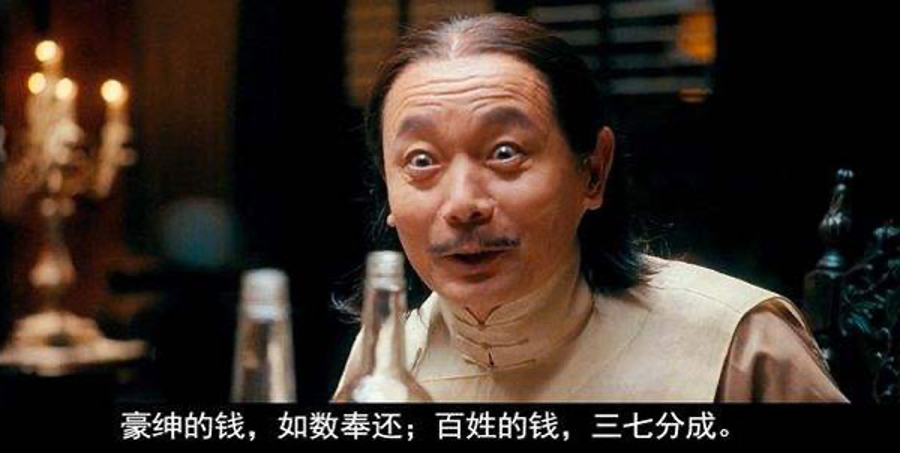

基金公司之所以愿意付出这样巨大的代价,主要是因为 ETF 一旦能够在大 beta 赛道实现领先,那真的就遥遥领先了,成百上千亿的规模躺赢般的就进来了。说到这很难不戏谑的想到《让子弹飞》的剧情,当然并不完全是这个意思,但帮忙资金所扮演的角色,实在与豪绅接近。

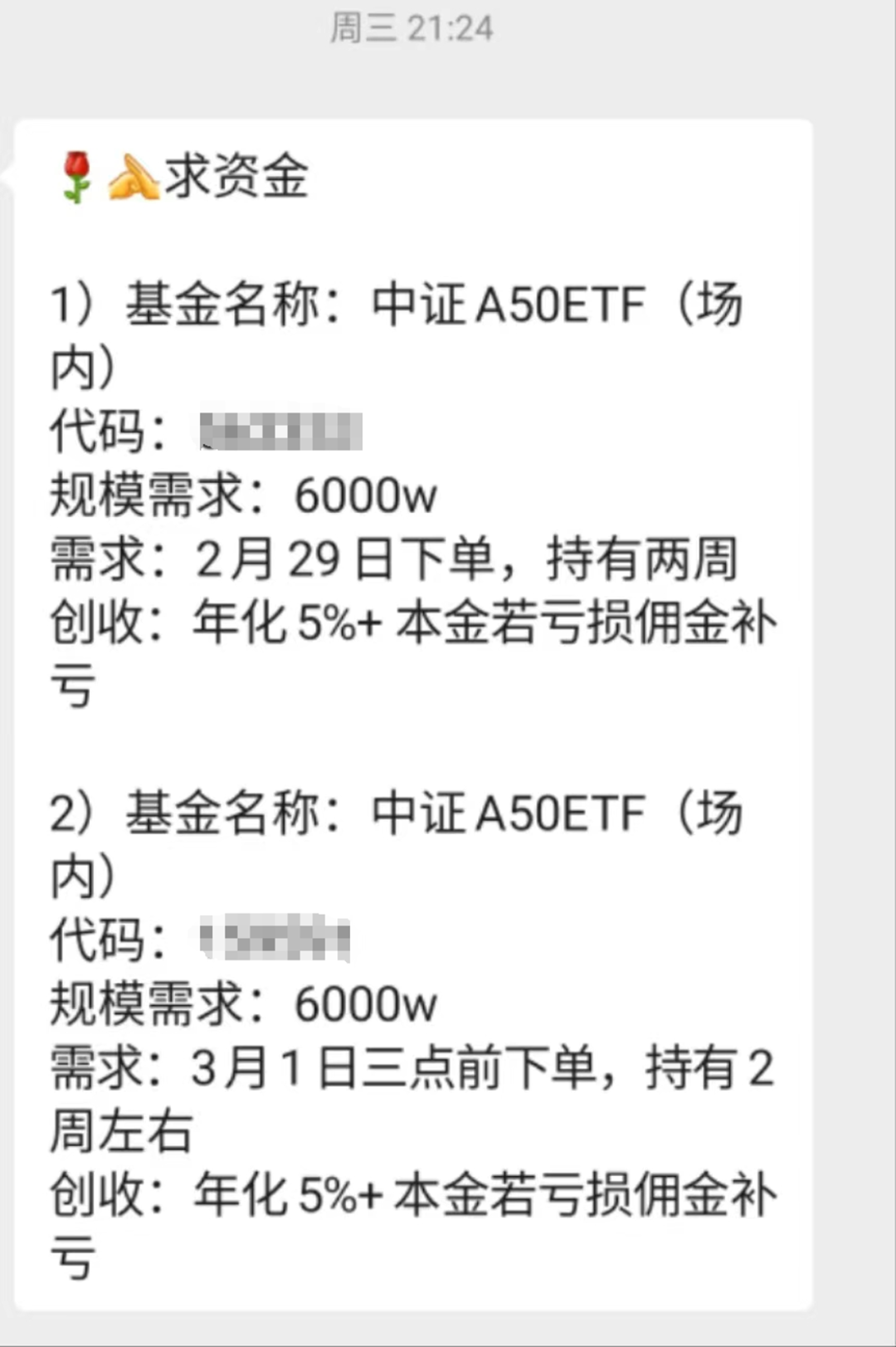

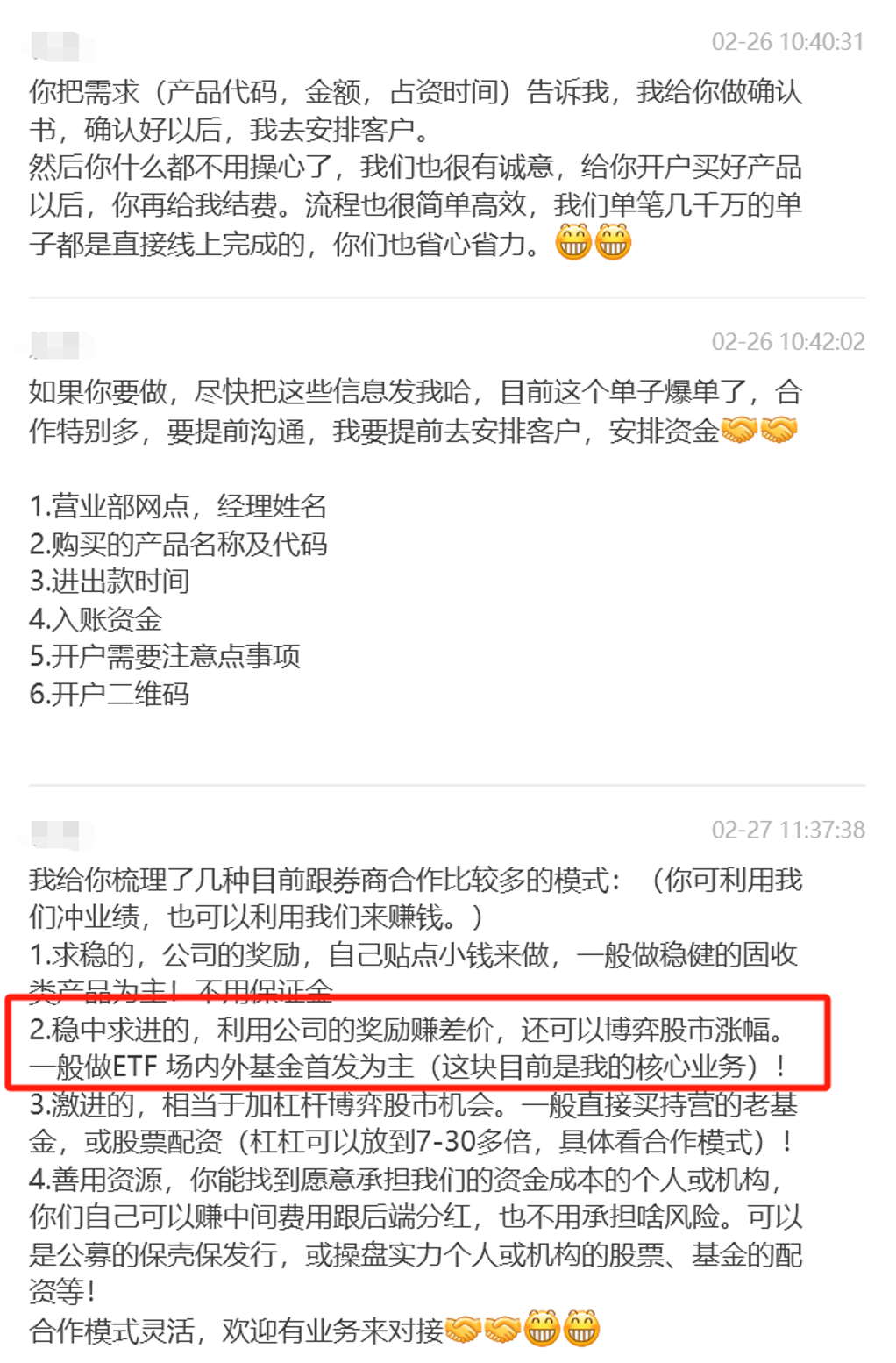

在每一次 ETF 的集体发行中,帮忙资金的身影总不会缺席,在最近的中证 A50 发行中,我也收到了类似寻找资金的小卡片。

可以看到,现如今帮忙资金已经形成了一整套完整的产业链,有资金掮客在其中左右倒腾,对接客户资金和基金公司的政策。也有很多机构资金在其中做对价交换,保险 / 基金公司自有资金 / 券商自有资金 /fof 都会有所涉及。还是以这次中证 A50 的发行来说,有一家私募产品就出现在多只 A50 的前十大持仓中,属性惹人怀疑。

ETF 这两年发展的如火如荼,基金公司都特别重视相关业务的发展,在上市之初追求规模的特殊性,导致 ETF 成为帮忙资金产业链的核心业务。在相关产业链黄牛向券商客户经理提供的聊天记录中,对方毫不避讳这一点。

凡事都有代价,试图以帮忙资金来在 ETF 的竞争中博取先发优势,就要接受徒劳无功的可能性。有一些 ETF 在付出了巨大的营销代价后,帮忙资金到期撤退,结果规模骤减,成交量也远远不如竞品,最后就成为公司的心病。帮忙资金抽身离去继续套利,徒留基金公司黯然神伤。

帮忙资金其实并不是代指某一类具体的资金,更像是一种统称。传统银行券商渠道的客户经理为了完成销售任务,自掏腰包买基金,过了考核期就赎回;资金掮客在客户资源和基金公司政策激励之间游走;机构资金的对价交换…… 从宽泛的角度看,这些都属于帮忙资金。

从表面上看,帮忙资金并没有直接伤害谁的利益,但细究起来却会品咂出苦涩的滋味。

帮忙资金帮倒忙

年前和樊姐寒暄拜年,樊姐是我很尊敬的券商一线投顾,勤奋有亲和力,将客户利益置于自己利益之上,居然还是销冠。我也在营业部工作过些日子的,实在不理解樊姐是如何同时做到这些的,一直有向樊姐请教些基金营销一线的情况。

樊姐跟我吐槽她们营业部最近遇到的糟心事,有一款新发量化基金,发行之初基金公司承诺会谨慎建仓,尽快打开。他们营业部给到的具体政策是卖 100 万,给两个月津贴。2 月之前,正是微盘股策略炙手可热的时候,营业部员工就蠢蠢欲动了。有员工借了消费贷,一下子买了两百万。

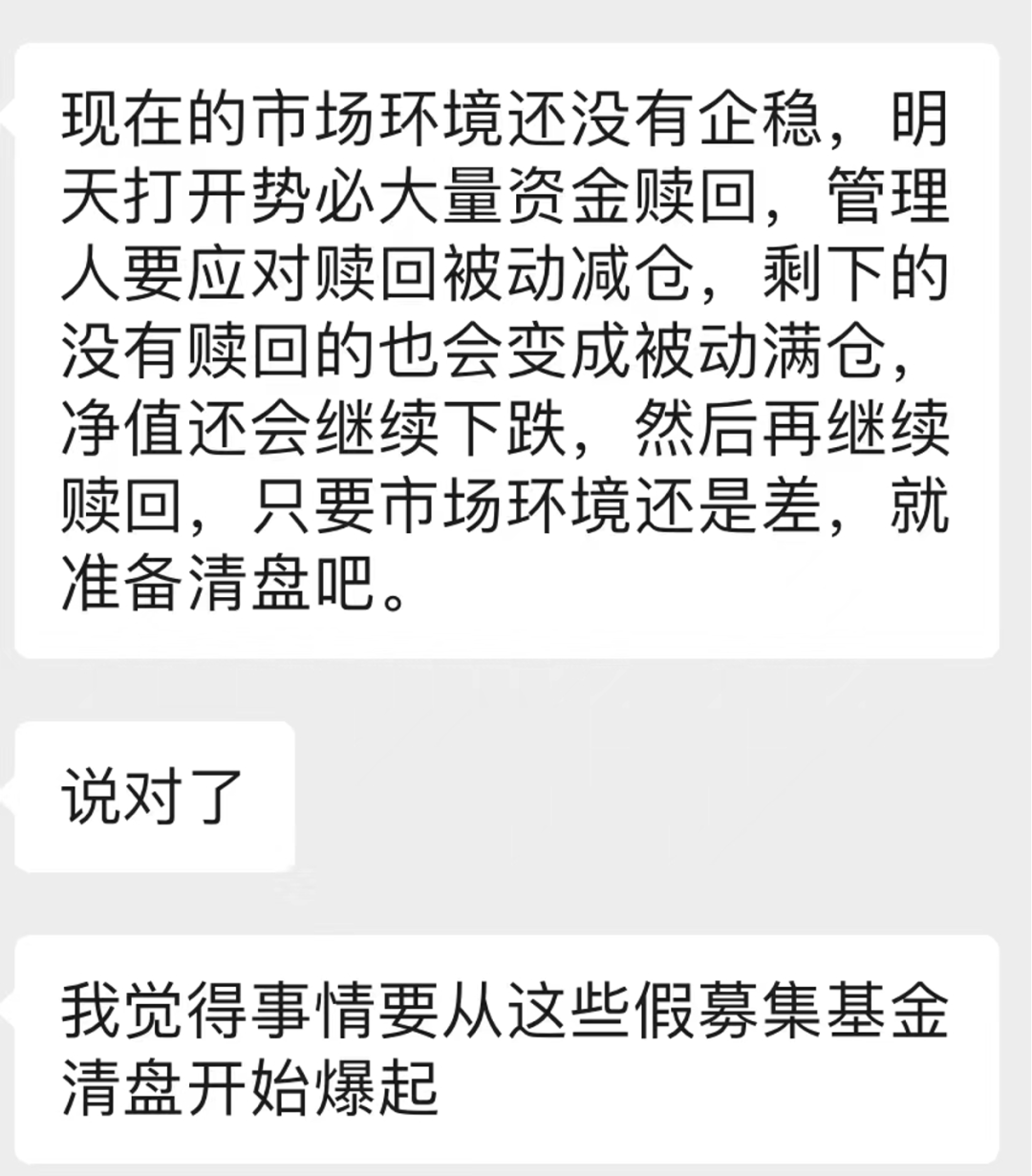

结果行情风云突变,这只营销材料上写着中证 500 指增的量化基金,不仅一成立就仓位拉满,而且净值下跌和彼时雪崩的微盘股策略几乎一致,很短时间内就跌破了 0.85。贷款买入基金的营业部员工欲哭无泪,在对接群疯狂咒骂对接的基金公司渠道。

在产品放开赎回后,该券商迅速的赎回了几千万的对应产品。樊姐和同事对话的截图我就不全放出来了,比较经典的是有人问:难道你卖的是客户真实配置资金?

可见该现象已经普遍到猖獗了。

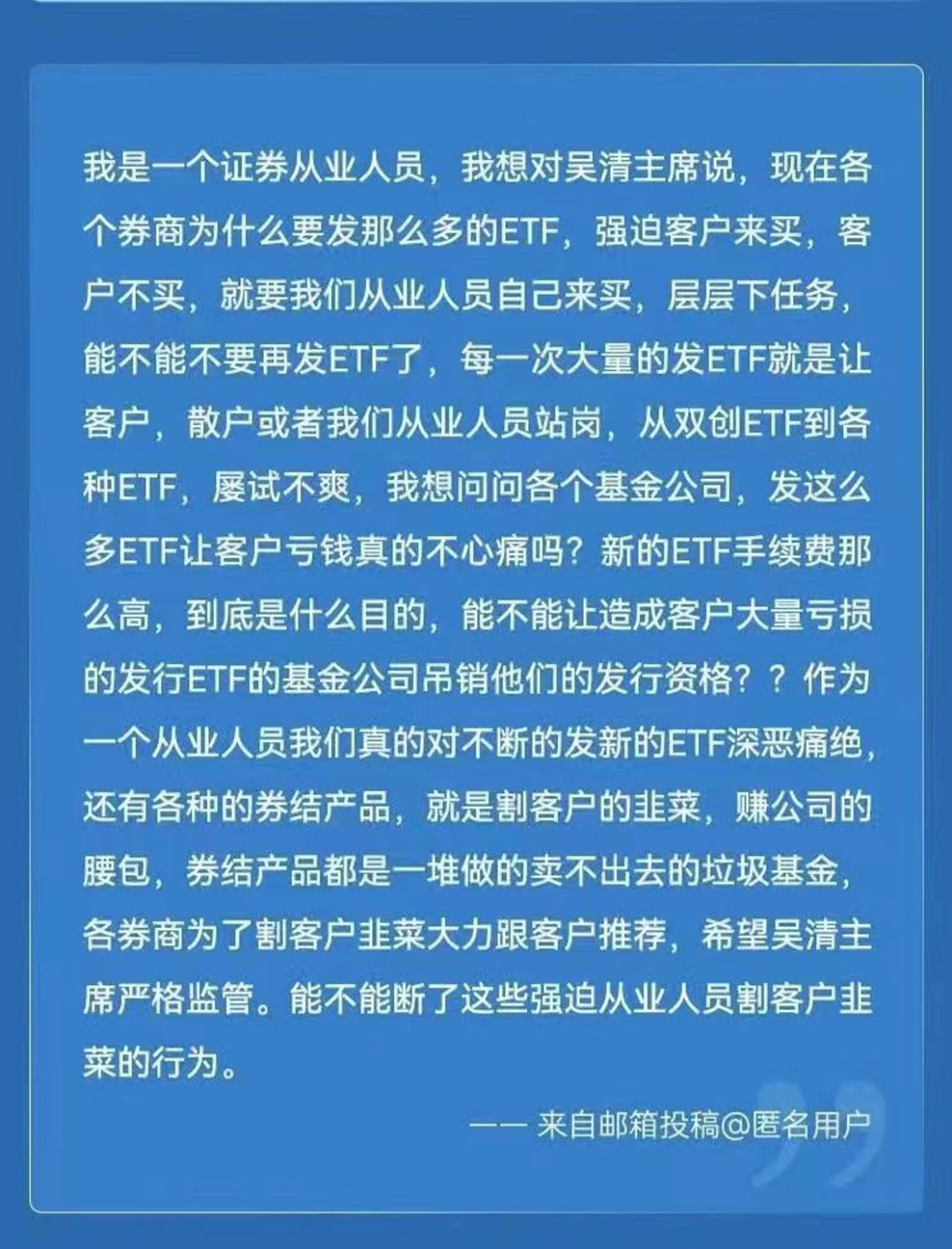

券结模式在创新之处还有很多模式创新的讨论和展望,伴随着行情的沉闷,逐渐成为了券商一线员工的噩梦。源源不断的券结产品推出,但是客户对于权益基金甚至说基金的投资兴趣基本趋近于零,券结产品的销售指标最后都压在了券商一线人员的头上。我认识的一线员工,贷款上百万在不同产品间倒腾的不在少数。这两年银行的贷款利率降低,倒也是给券商营业部员工不小的帮助。

年后新村长上任,有一波广开言路的意见征集,其中有一条来自券商基层员工的慷慨陈词传播极广,就是针对券结产品带来的行业乱相。

早些时候,帮忙资金还只是基金发行过程中的添头,这两年基金销售陷入冰点,很多基金的发行几乎就只剩下帮忙资金了,堪称是尬发。经常出现产品发行到可赎回阶段后,规模一下子跌掉九成的情况。

这与前些年银行卖首发基金时,不断鼓励客户卖出微微盈利的产品再去买新基金的情况,还不同。那还属于是客户资金的行为,如今的帮募基金生态,越来越畸形和失去生命力。

在连续的大亏之后,客户对于公募基金的投资热情衰减的比股市下跌更快。有个段子说投顾去营销货币 + 组合,然后客户陷入沉思:可是他是基金啊!

一面是真实客户的逃离,另一面则是新基金的沉重任务,这样的生态环境,很难不让人想起成语竭泽而渔。

看起来帮忙资金是兜住了行业的面子,实际上是换了一种更加丑陋的方式慢性死亡。最后的话

可能有人要问,为什么公募基金要搞那么多新发?以前是银行、券商渠道要求,现如今的原因更加复杂。有的时候是批文快要过期了,再不发就浪费了;有的时候是产品要做前瞻性布局;还有的时候纯粹有枣没枣打一杆子,毕竟基金发行也有玄学的成分……

帮忙资金赚的,就是基金公司激励政策的这部分钱。牛市的时候,这部分钱还能货真价实的给到投资者,熊市深处,就只有帮忙资金来钻营取巧了。

有的基金公司在帮忙资金的问题上吃了大亏,天量的营销费用撒出去,发行的时候 ETF 有几十亿规模,但帮忙资金撤走之后,竹篮打水一场空,上过这种大当的基金公司不在少数。

再往深里说,这种针对激励政策的套利,也不仅仅存在于银行、券商和基金公司之间,银行的总行和分行之间也有非常精彩甚至令人瞠目结舌的套利创新。

对公募基金而言,过去十几年构建起来的这套线下销售体系,显然已经到了不得不变的时刻。如何拥抱变化是每家机构都需要深思的事,让所谓的帮忙资金套利新发基金的营销费用,从长期看无异于饮鸩止渴。建设有价值有效率的投销协同路径,才是正路,才符合高质量发展的精神。

对于券商而言,用高压的任务去压迫基层员工,是一种慢性死亡,不,是一种加速死亡。营业部已经在凋亡了,不去给基层员工更多的支持,反而把员工当耗材,那么券商在财富管理的未来,到底扮演什么角色呢?

总而言之,帮忙资金是在帮倒忙,只有自己才能帮自己。

来源:楚团长聊聊天 微信号:chutuanzhangshuo

内容来自网友分享,若违规或者侵犯您的权益,请联系我们

所有跟帖: ( 主贴楼主有权删除不文明回复,拉黑不受欢迎的用户 )

进入内容页点击屏幕右上分享按钮

楼主前期社区热帖:

- 曾国藩识人术:15秒看人,一看一个准 04/27/24

- 身边的亲人“大限将至”,会有这些异常表现,要留心 04/27/24

- 能拯救写字楼白领的,凭什么是江西小炒 04/27/24

- 在广东吃过蟾蜍粥,可以当场转世了 04/26/24

- 中国最适合慢游的省会,小吃不输漳州,比厦门文艺,低物价的生活超幸福 04/26/24

- 🐉10根人参都难以修补你的亏虚啊 04/26/24

- 夫妻28年不离不弃,妻子病重丈夫回来哭着停止抢救:让她走吧! 04/26/24

- 🐉姑娘你咋这么热,要不我帮你吹吹吧 04/26/24

- 🐉洗锅都洗的如此妖娆 04/26/24

- “私奔”这个段子太精彩了,值得一看 04/26/24

- “算命”这个段子太精彩了,真是人才,你细品,很有趣的段子 04/26/24

- 热点名称密码不要太搞笑,谁教你这么设热点密码的啊 04/26/24

- ⚽英超:韋斯咸 VS 利物浦 04/26/24

- 消息称谷歌Pixel平板电脑将不再捆绑底座,并推出手写笔和键盘配件 04/26/24

- Dynabook海外发布Portégé X40L-M 14英寸笔记本:1.05kg、酷睿Ultra处理器 04/26/24

- 中国室内摄像头TOP10出炉:小米断崖式遥遥领先 04/26/24

- 不到700元!台电P50平板上市:紫光展锐T606处理器 04/26/24

- 三星Galaxy Watch 7 Ultra智能手表曝光,有望配血糖监测功能 04/26/24

- 正观视评:烈士紧握82年的照片被修复,“双麻花辫姑娘”你在哪? 04/26/24

- 朱元璋少年乞讨时写下一首诗,大气磅礴,境界高远,读来让人振奋 04/26/24

>>>>查看更多楼主社区动态...