任泽平:中美经济实力对比(2)

2.5 国际贸易:中国的服务贸易为逆差,美国服务贸易顺差

中国服务贸易逆差,美国服务贸易顺差。2018年中国服务出口金额2667亿美元,进口金额5248亿美元,贸易逆差为2582亿美元;美国服务出口金额为8284亿美元,进口金额为5592亿美元,贸易顺差2692亿美元,其中,对华服务贸易顺差405亿美元,占美国服务贸易顺差的15%,排名第一位。

2.6 金融:中国以间接融资为主,美国以直接融资为主,中国金融自由度全球排名靠后,货币超发严重,股票市值约为美国的1/6,全球外汇储备中美元占比高达61.7%

中国以银行主导的间接融资为主,风险偏好低,倾向于向国企、传统低风险行业放贷;美国以直接融资为主,风险投资发达,有利于推动实体经济和高科技的创新。2017年中国间接融资占比75%,直接融资占比25%;美国直接融资占比达到80%,间接融资约占20%。

中国金融业深化程度不够,自由度偏低,对外开放程度不够。根据美国传统基金协会2017年公布的金融自由度指数,中国金融自由度为20,全球排名120位,美国金融自由度为70,全球排名20位。

中国M2/GDP比重为美国的2.8倍,货币大量超发。2018年底中国货币供应量(M2)为26.3万亿美元,占GDP比重193%;美国货币供应量为14万亿美元,占GDP比重69%。

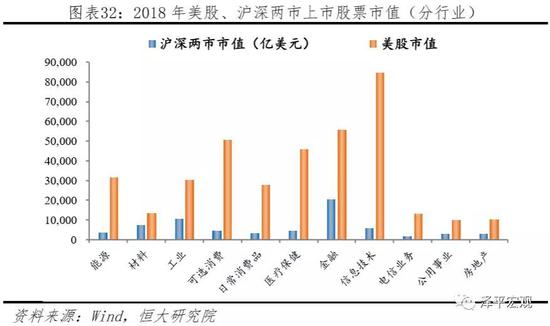

中国股票市场发展较晚,沪深两市总市值仅占美股的1/6。2018年底沪深两市总市值为6.6万亿美元,占GDP比重为48.5%;美股总市值已达37.8万亿美元,占GDP比重为184.3%。沪深两市上市公司共3584家,美股上市公司总数4875家。从股票发行与退市制度看,中国实行IPO审批制,公司上市程序复杂、用时较长,市场机制作用发挥不充分;美国实行注册制,通过发行人和投资者的价格博弈可充分发挥市场机制作用。从投资结构看,中国股市由个人投资者主导,中小投资者(证券账户资产量低于50万元)占比75.1%,羊群效应和非理性特征明显;美国股市由机构投资者主导,侧重长期价值投资。从股指行情看,A股表现出牛短熊长特征,上证综指在经过几轮暴涨暴跌后长期趋势并不明显;美国表现出“慢牛行情”,长期呈上涨趋势,世界银行数据显示,2017年中国股市换手率为197%,美国股市换手率为116%。分行业看,中国各行业市值均低于美国,但材料、工业、房地产和金融行业相对市值较高,电信业务市值与美国差距较大。

美元为国际储备货币,在全球外汇储备中占比高达61.7%,人民币占比仅为1.9%。2017年中国IMF投票权份额6.41%,美国为17.46%,具有一票否决权。2018年底中国外汇储备为30727亿美元,美国外汇储备为419亿美元,中国为全球第一大外汇储备国,占比约27%。2018年全球外汇储备中,美元占比61.7%,人民币占比为1.9%,欧元占比20.7%,日元占比5.2%,英镑占比4.4%,加元占比1.8%。

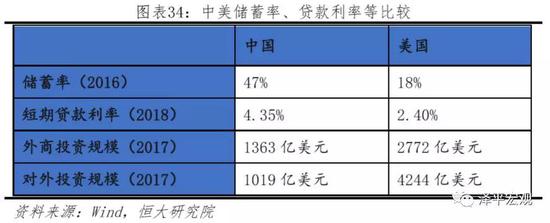

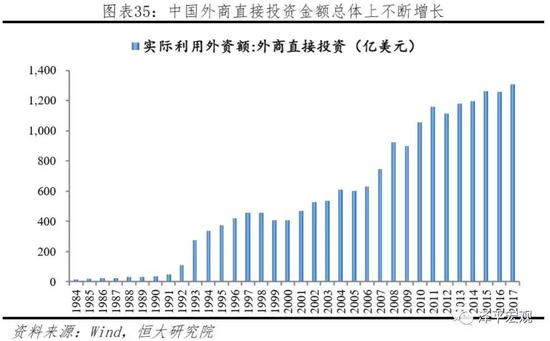

中国总储蓄率高于美国,但美国贷款利率低于中国,吸引外商投资规模高于中国。2016年,中国总储蓄率47%;美国总储蓄率为18%。2018年,中国短期贷款利率4.35%,美国联邦基金利率2.4%。2017年,中国吸引外商直接投资1363亿美元,美国吸引外商直接投资2773亿美元。2017年中国对外投资1019亿美元,美国对外投资4244亿美元。

2.7 企业竞争力:中国进入世界500强的数量比美国少6家,国企多民企少,集中在资源垄断性行业及金融部门,美国在IT科技生命健康科技领域上榜企业较多

中国进入世界500强的企业数量不及美国,国企多民企少,集中在资源垄断性行业及金融部门,美国在生命健康领域上榜企业较多。2018《财富》世界500强企业排名显示,中国(含中国台湾)上榜公司数量连续11年增长,达到120家,其中,国企有83家,民企仅37家;美国有126家上榜。中国有三家企业进入榜单前十名:国家电网(第2名)、中国石化(第3名)、中国石油(第4名);美国沃尔玛零售商继续位列世界500强榜首。

从行业分布看,中国上榜的企业主要集中在金融业、能源、炼油、采矿、房地产和工程与建筑行业,生命健康、食品生产等行业上榜企业较少;美国上榜企业分布在金融、能源、电子、通信、IT科技等行业。电子通讯行业中,中国有15家(鸿海、中国移动、华为、中国电信、联通等),美国有23家(Apple、AT&T、Microsoft、Comcast、IBM等);食品生产、生命健康行业,中国均无上榜企业,美国分别有10家食品生产类企业和12家生命健康类企业上榜。

从盈利看,美国苹果公司排在第一位,利润483亿美元,中国进入利润榜前十的是四大国有银行。中国10家上榜银行平均利润高达179亿美元,利润总额占111家中国(包括香港,除中国台湾地区)上榜公司总利润的50.7%。美国上榜的8家银行平均利润为96亿美元,而利润总额仅占126家美国上榜公司的11.7%。

2.8 人口与就业:中国人口总量为美国的4.3倍,但老龄化率增速较快,未富先老

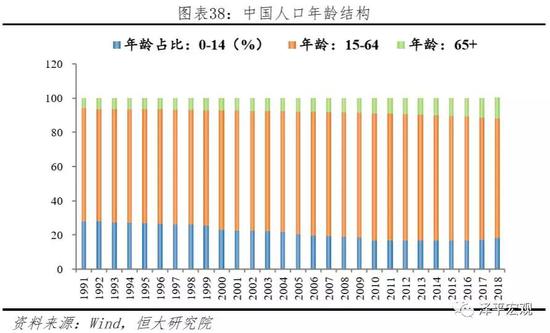

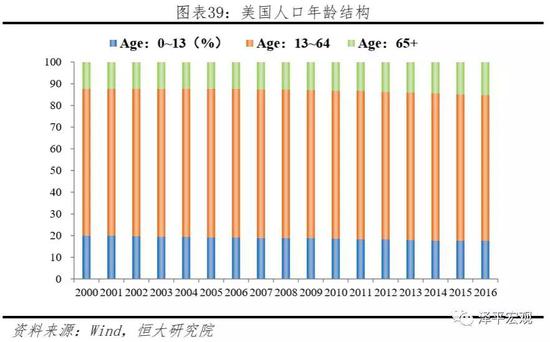

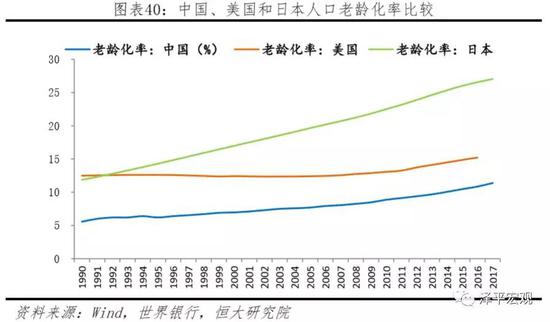

中国人口总量为美国的4.2倍,老龄化率增速较快。2018年末我国总人口为13.95亿,美国为3.3亿,中国约为美国的4倍;中国人口密度为每平方公里145人,美国为36人,中国约为美国的4倍;我国老龄化率的增速快于美国,2017年中国人口老龄化率为11.4%,过去十年人口老龄化率增速0.3个百分点/年,美国人口老龄化率15.4%,人口老龄化率增速为0.28个百分点/年;中美两国的男女比例为1.05和0.97。

2.9 城市:中国城市化率低于美国23个百分点,城市圈(群)的集聚效应低于美国

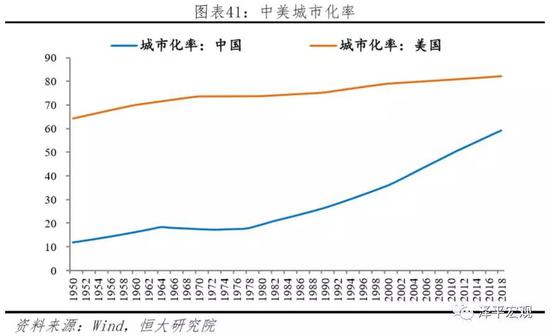

中国常住人口城市化率低于美国,户籍城市化率更低,应加快推进农民工市民化进程。中国五大城市群的集聚效应低于美国。2018年中国的城市化率为59.1%,美国为82.3%。美国的大西洋沿岸城市群、五大湖城市群、西海岸城市群聚集的人口占全国比重分别为21.8%、14.5%和12.1%,高于中国京津冀、长三角和珠三角人口占全国比重的8%、11%和4.4%。美国三大主要城市群的GDP占全国比重分别为25.6%、13.8%和14.1%,高于中国三大主要城市群的10%、20%和9.2%。

2.9.1 美国主要城市群的特征

(1)波士顿-华盛顿城市群:美国最大的商业贸易和国际金融中心

以波士顿、纽约、费城、巴尔的摩、华盛顿等11个州组成的超大型城市群位于美东海岸。该城市群总面积约45万平方公里,占美国面积的4.7%;人口7031万,占美国总人口的21.8%,是美国人口密度最高的地区;GDP达到4.7万亿美元,占美国GDP的25.6%。

(2)芝加哥-匹兹堡城市群:美国最大的制造业中心

以芝加哥、匹兹堡、克利夫兰、托利多、底特律等35个城市组成的城市群,分布于美国中部五大湖沿岸地区。该城市群区域总面积约63.4万平方公里,占美国面积的6.6%;人口4676万,占美国总人口的14.5%;GDP达到2.56万亿美元,占美国GDP的13.8%。

(3)圣地亚哥-旧金山城市群:美国“科技之城”

美国第三大城市群位于西部太平洋沿岸地区,包括南加州、北加州两大城市群,分别以洛杉矶、旧金山为中心,辐射整个加利福尼亚州。区域总面积约40.4万平方公里,占美国面积的4.2%;人口3925万,占美国总人口的12.1%;GDP达到2.6万亿美元,占美国GDP的14.1%。

2.9.2 中国主要城市群的特征

(1)京津冀城市群

京津冀城市群由北京、天津两个直辖市和河北省13个地级市组成。区域总面积约21.5万平方公里,占中国国土面积的2.3%;2017年常住人口1.1亿,占中国总人口的8%;GDP达到8.3万亿元(1.2万亿美元),占中国GDP的10%。

(2)长三角城市群

长三角城市群包括上海、江苏省、浙江省共26个城市。区域总面积约21.3万平方公里,占中国国土面积的2.2%;2017年常住人口1.5亿,占中国总人口的11%;GDP达到16.5万亿元(2.4万亿美元),占中国GDP的20%。

(3)珠三角城市群

珠三角城市群包括广州、深圳、珠海、佛山、东莞等9个城市。区域总面积约5.5万平方公里,占中国国土面积的0.6%,2017年常住人口6151万,占中国总人口的4.4%,GDP达到7.6万亿元(1.1万亿美元),占中国GDP的9.2%。

2.10资源能源储备:中国人均耕地和水资源少于美国,能源自给率逐年下滑,能源进口占比约为美国的2倍

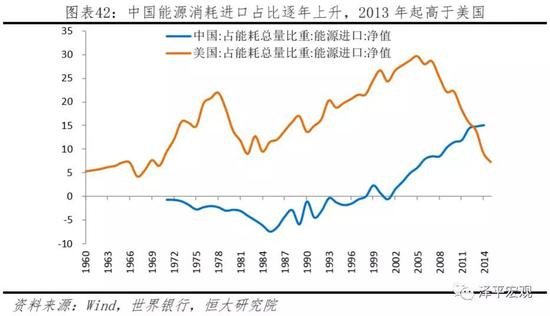

我国耕地面积为美国的78%,人均耕地面积为美国的19%,人均可再生水资源为美国的23%,能源自给率逐年下滑,能源进口占比约为美国的2倍。世界银行数据显示,2015年美国耕地面积为152.3万平方公里,占土地面积的16.65%,是世界上耕地面积最大的国家,人均耕地面积为0.47公顷。我国耕地面积为119万平方公里(约合17.85亿亩),占土地面积的12.68%,人均0.09公顷。美国耕地面积和人均耕地面积分别为我国的1.3和5.2倍。2014年,我国人均可再生水资源为2062立方米/人,相当于美国8846立方米/人的23%。我国能源消耗进口占比逐年上升,自给率逐年下降,与美国近年页岩气革命以来形成鲜明对比,2014年中国能源进口占比为15.02%,相当于美国7.31%的2倍。

中国的原油产量及自给率仅相当于美国的1/3和1/2。2017年中国和美国的原油自给率分别是32.2%和65.5%,中国仅为美国的一半;中国和美国的原油产量分别为1.9和5.7亿吨,中国是美国的1/3;中国和美国原油消费量分别为5.9和8.7亿吨,中国是美国的2/3;2013年中国页岩气藏量134万亿立方米,美国页岩气藏量131.5万亿立方米;中国技术可开采量32万亿立方米,美国为33万亿立方米。

2.11财政:中国宏观税负略高于美国,政府债务率低于美国,考虑到隐性债务较高和社保水平偏低,财政压力较大

2015年中国的全口径宏观税负为33.9%,略高于美国的33%。中国的财政赤字率和政府债务率低于美国,但是隐性债务较多,中国的社会保障和基础设施建设水平仍低于美国。2018年中国财政赤字率为4.2%(考虑结转结余和调入资金使用,官方赤字为2.6%),与美国赤字率4.2%基本相当。根据BIS数据,2017年中国政府的杠杆率为47%,低于美国的97%。

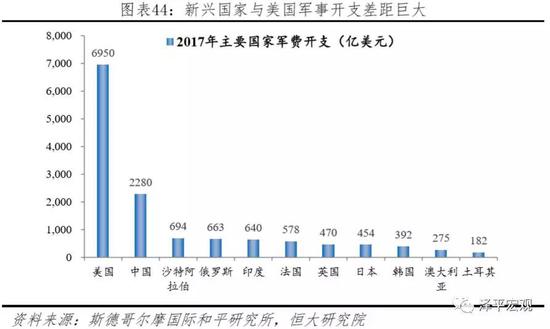

2.12军费:美国军费开支全球第一,为中国的3倍

当前,新兴国家的崛起在很大程度上是以经济大国的身份崛起,其政治影响力、军事实力相对于经济实力而言还存在很大差距。根据瑞典斯德哥尔摩国际和平研究所的数据,2017年中国军费开支2280亿美元,排在第二位,占GDP比重1.9%;美国军费开支为6950亿美元,占GDP比重为3.6%,占全球40%,是中国的3倍。沙特694亿美元、俄罗斯663亿美元、印度640亿美元、法国578亿美元、英国470亿美元、日本454亿美元。

3 最好的投资机会就在中国

在看到成就和差距的同时,我们要清醒深刻地认识到中国经济发展的巨大潜力和优势,只要下决心推动新一轮改革开放,最好的投资机会就在中国:中国有全球最大的统一市场(14亿人口),有全球最大的中等收入群体(4亿人群);中国的城镇化进程距离发达国家仍有20个百分点的空间,潜力大;中国的劳动力资源近9亿人,就业人员7亿多,受过高等教育和职业教育的高素质人才有1.7亿,每年大学毕业生有800多万,人口红利转向人才红利;中国的新经济迅速崛起,独角兽数量仅次于美国;中国GDP增速6%以上,是美国的2-3倍;新一轮改革开放将开启新周期,释放巨大活力。

3.1 中国14亿人,拥有全球规模最大的统一市场和中等收入群体

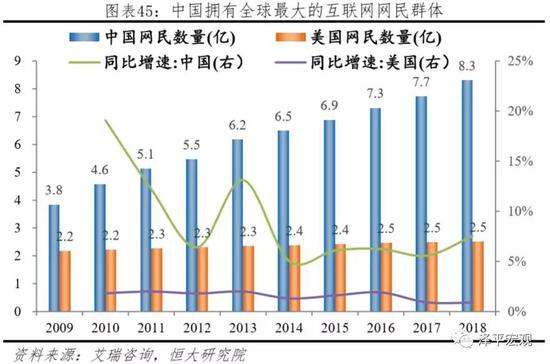

中国有覆盖14亿人口的统一市场,商品、人员、服务和资本均可自由流动,产品的研发、生产、物流、销售等环节都存在巨大的规模效应。以移动互联网行业为例,中国网民数量8.3亿人,同比增速达到7.5%,而美国网民数量2.5亿人,同比增速0.9%,不及中国;我国在移动互联网领域的高速发展很大程度上得益于极大的市场规模,产品一旦成功不仅能够获得广泛的影响力,还能得到大量用户的反馈,帮助企业快速迭代更新。

3.2 劳动力资源近9亿人,接受高等教育和职业教育的高素质人才达1.7亿,人口红利转向人才红利

2018年末中国劳动力年龄人口约9亿,受过高等教育和职业教育的高素质人才有1.7亿,每年有约800万大学生毕业。中国过去10年培养了约7000多万大学生,包括了大量的技术人才,这使得近年来中国在产业创新,基础科学等领域逐渐开始取得重要进展,一些环节如5G等已经开始取得突破。尽管中国总人口已跨过刘易斯拐点,但人口素质的上升使得中国孕育了新一轮、更大的人才(工程师)红利,成为中国经济长期发展的重要人才储备。

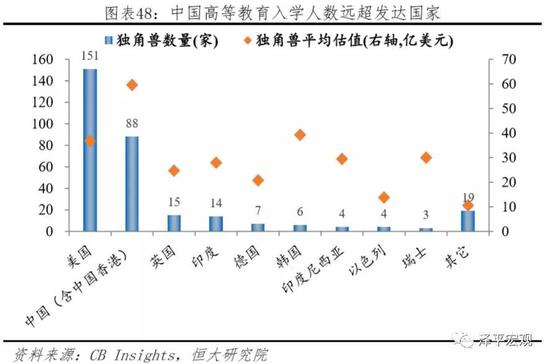

3.3 创新创业十分活跃,中国新经济独角兽企业数量占全球28%,仅次于美国

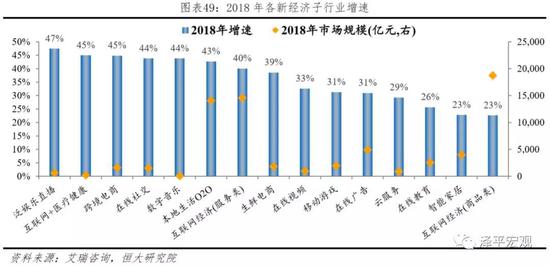

中国新经济具有旺盛活力,跨界创新蓬勃发展。2018年,信息服务业同比增速高达30.7%。从子行业来看,移动游戏、网络购物、约车平台、旅游平台、智能家居、云计算等众多子行业都获得了20%-50%的增长。每个子行业都诞生了一批独角兽企业,使得中国企业在全球创新创业领域的话语权迅速提升。2018年全球新经济独角兽企业美国和中国分别占比48%和28%,中美独角兽企业占全球76%。从估值看,2018年中国独角兽平均估值约为59.6亿美元,高于美国的36.8亿美元。未来信息服务业与人工智能、AR、VR技术结合仍将释放巨大的增长潜力,为中国经济发展提供重要动能。

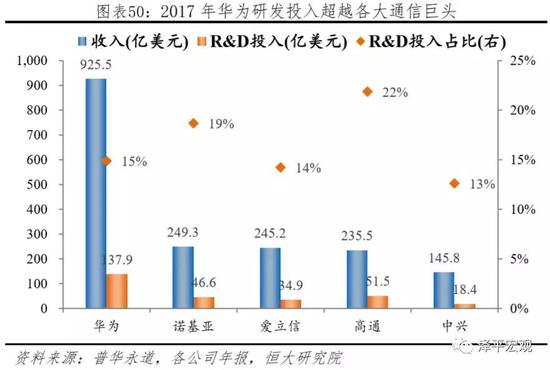

中国不断加大研发投入,在部分高科技领域与发达国家的差距逐渐缩小。中国在芯片制造、软件开发、航空等领域与以美国为代表的发达国家仍然存在差距,但中国在持续推进研发。以通信行业为例,当前全球四大通信设备巨头华为、爱立信、诺基亚、中兴,中国占据其二。华为2017年销售额925.5亿美元,研发投入137.9亿美元,大幅超越传统通信设备巨头爱立信与诺基亚。与美国无线通信巨头高通相比,华为的收入与研发投入体量同样领先。在过去十年内,华为在研发领域累计投入近4000亿人民币,目前拥有超过7万份专利(超过90%是发明专利)。世界知识产权组织数据显示,2018年华为提交国际专利申请5405件,创下单一公司国际专利申请最高记录。在5G的标准制定上,华为也开始崭露头角,中国在全球通信领域话语权逐渐提高。

3.4 以六大领域为突破口,新一轮改革开放将开启新周期

最大的改革是开放,通过开放实现国企、民企、外企等市场主体的公平竞争和优胜劣汰。中国从来都不怕开放,怕的是不开放。改革开放进入深水区。事业都是人干出来的,空谈误国,实干兴邦。未来应以六大改革未突破口,调动各方面积极性。2018年底的中央经济工作会议和2019年的两会释放出强烈的市场化改革和简政放权的信号,供给侧改革更注重市场化、法治化,对去年的一些错误认识和做法予以纠偏,内涵拓展为“巩固、增强、提升、畅通”,新一轮改革开放正起航。

1、建立高质量发展的考核体系,鼓励地方试点,调动地方政府积极性;

2、全面放开汽车、金融、石油、电力等行业管制,竞争中性,调动企业家积极性;

3、以中美贸易谈判为契机,降低关税、放开行业投资限制、加强知识产权保护,积极推动建立中美自贸区,调动外资积极性;

4、大规模减税降费,从碎片化、特惠式减税转向一揽子、普惠式减税,切实落实降低增值税税率和社保缴费率,提高企业和居民的获得感。同时,通过简政放权和机构改革,压缩冗余人员及支出,调动企业和居民的积极性;

5、大力发展多层次资本市场,减少行政干预的同时加强法治监管,鼓励并购重组,推动以信息披露、严惩重罚、退市制度等为核心的注册制,调动新经济和PE/VC/风投的积极性;

6、建立居住导向的住房制度和长效机制,关键是人地挂钩和金融稳健。尽快改变过去“控制大城市人口、积极发展中小城市和小城镇、区域均衡发展”的城镇化思路,确立以大城市为引领的都市圈城市群的城市规划区域规划战略,要促进人口、土地、技术等要素自由充分流动,调动各区域积极性。

恒大研究院“中美贸易战”系列研究:

35、《中美科技实力对比:决战新一代信息技术》,2019年5月23日

34、《中美科技实力对比:全球视角》,2019年5月21日

33、《中美贸易摩擦再升级:本质、影响、应对与展望》,2019年5月20日

32、《日美贸易战:美国如何赢得经济争霸?》,2019年5月18日

31、《日美贸易战:日本为什么金融战败?》,2019年5月17日

30、《构建中美自贸区(下):规则、方案、影响与建议》,2019年5月12日

29、《构建中美自贸区(上):基本理论与国际经验》,2019年5月10日

28、《中美贸易战暂时缓和:本质、应对和未来沙盘推演》,2018年12月2日

27、《美国中期选举:两党分治,掣肘内政,对华政策仍强硬》,2018年11月8日

26、《中美实力对比:科技、 教育、营商、民生》,2018年10月14日

25、《中美经济实力对比》,2018年10月11日

24、《中美贸易战再度升级:本质、应对和未来沙盘推演》,2018年10月5日

23、《中美汇率战:历史、现状与前景》,2018年9月9日

22、《全面客观评估美国对华《301报告》》,2018年9月7日

21、《如何应对中美贸易战:深层次思考和未来沙盘推演》,2018年8月19日

20、《日美贸易战启示录:经济争霸》,2018年7月22日

19、《中美贸易战的大辩论:双方观点与客观评价》,2018年7月12日

18、《中美贸易战打响第一枪:深层次思考和未来沙盘推演》,2018年7月6日

17、《大萧条贸易战启示录》,2018年6月26日

16、《中美贸易战正式开打:深层次思考和未来沙盘推演》,2018年6月17日

15、《来自历次中美贸易战的启示》,2018年6月15日

14、《大国兴衰的世纪性规律与中国崛起面临的挑战及未来 ——中美贸易战系列研究》,2018年6月10日

13、《对中美贸易战的几个基本认识和判断》,2018年6月5日

12、《中国对外开放的进展评估与变革展望——中美贸易战系列研究》,2018年5月29日

11、《中美贸易战:深层次背景、美方真实意图和未来沙盘推演》,2018年5月23日

10、《中美联合声明:达成共识,守住底线,寻求共赢,避免最坏情形》,2018年5月20日

9、《中美还有哪些牌可以打?》,2018年4月7日

8、《中美强硬试探对方底牌:沙盘推演未来战况及影响》,2018年4月5日

7、《中美贸易失衡的根源:给特朗普上一堂贸易常识课》,2018年4月1日

6、《中美贸易战:美国怎么想,我们怎么办?》,2018年3月27日

5、《中美贸易战:原因、影响、展望及应对》,2018年3月24日

4、《特朗普税改:主要内容、影响、全球减税竞争与中国税改》,2018年2月11日

3、《特朗普政策效果展望》,2017年1月20日

2、《特朗普逆袭:这是“沉默大多数”对精英主义的胜利——2016年美国总统大选传递出的时代信号》,2016年11月10日

1、《如果希拉里or特朗普当选美国总统:政策分歧及影响 》,2016年11月2日

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

贴主:院子于2020_03_01 1:59:35编辑

内容来自网友分享,若违规或者侵犯您的权益,请联系我们

所有跟帖: ( 主贴楼主有权删除不文明回复,拉黑不受欢迎的用户 )

进入内容页点击屏幕右上分享按钮

楼主前期社区热帖:

- 关于回避型依恋,这一篇就够了 08/04/22

- 外交部回应G7和欧盟外长声明:列强梦应该醒醒了! 08/04/22

- 长剑-10和长剑-20巡航导弹有什么区别?长剑-100又是什么导弹? 08/04/22

- 《财富》世界500强:145家中国公司上榜,中企营收占比首超美国 08/03/22

- 国产大飞机距离交付有多远? 08/03/22

- ?谷爱凌问了一个很高尚的问题? 06/02/22

- ?三个字读错俩 06/01/22

- 巴西前部长:中国威胁谁了? 05/13/22

- 听歌 - 想某人 05/13/22

- ?岁月催人老,风定落花香? 04/25/22

- Elon Musk talks Twitter, Tesla and more live at TED2022 04/16/22

- ?俄乌战争启示 - 破窗 ? 04/08/22

- 西方叙事造成隔阂,中国舆论如何先发制人? 04/02/22

- 台媒称在美国施压下,台湾将恢复一年役期征兵制,释放了哪些信息? 03/29/22

- 骇人听闻的石墨炸弹,不杀人但可摧毁抵抗意志,有办法防范吗? 03/29/22

- 欧美发布芯片法案加剧全球半导体竞争 03/25/22

- From spy to president: The rise of Vladimir Putin 03/19/22

- 20分钟详解 - 俄罗斯经济到底是怎么回事儿? 03/19/22

- 霍布斯及其《利维坦》 03/10/22

- 《人类简史:从动物到上帝》第八章 历史从无正义 (节选) 03/10/22

>>>>查看更多楼主社区动态...