大摩报告显示,石油供需动态数据隐含惊人结论

大摩报告显示,石油供需动态数据隐含惊人结论2021年10月20日 21:00 金十数据新浪财经APP缩小字体放大字体收藏微博微信分享安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

油价在更广泛的全球能源危机中不断飙升,随着欧佩克和页岩油开始增产来缓解市场的燃料短缺,许多人开始希望油价的上行只是暂时的。

但摩根士丹利首席大宗商品策略师Martijn Rats表示,燃料短缺缓解的速度或许没那么快。Rats在报告中写道,按目前供给趋势,全球石油供应很可能较市场需求更早达到峰值。随着需求不断增加,Rats将2022年第一季度布伦特原油预测价格上调至95美元/桶,并将预测的长期价格从60美元/桶上调至70美元/桶。

Rats的报告关注油价的两个关键驱动因素:供应峰值和需求峰值。他解释道,人们对可以安全排放的碳总量设定了界限,因此石油消费需求是存在最大峰值的。这个清晰的上限将引导石油行业的未来发展趋势,即市场应当降低对其投资,ESG标准更加限制了化石燃料的使用。因此,问题变成了是需求还是供应先到达峰值。

根据大摩的说法,如果需求急剧下降,沿着IEA设定的“到2050年实现零排放”的轨迹,那么需求将先达峰。

这里假设在2019至2039年期间,由于技术进步、终端用户行为变化和其他因素等,石油需求或将下降29%。在这种情况下,所有石油的需求总和约为7000亿至9000亿桶,大约是BP世界能源统计估计的已探明石油总储量1.7万亿桶的一半。

随着将这些资源资本化的窗口即将关闭,这可能会激励那些石油主要生产国快速增产,从而引发市场份额的竞争。如下图所示,大多数欧佩克国家在全球石油储备中所占份额比开采份额要多得多,因此他们对市场份额的需求可能尤为强烈。

在这种情况下,石油价格可能会下降到边际生产成本附近。考虑到当下一些高成本产出将变得不再必要,油价可能进一步下降。在这种情况下,IEA将2030年的石油价格定在约35美元/桶,而2050年则将进一步下降到24美元/桶。

而这种预期反而刺激石油行业选择另一种可能性,即石油的供应较需求更早达峰。

大摩在其报告中表示,这种供应早于需求达峰的可能性在不断增大,并可能导致油价持续高企一段时间。在报告中,大摩深入探讨以下三个问题:

全球实际的能源需求有多少?

其中有多少可以由石油提供?

石油行业能否满足世界需求?

能源需求有几个强大的驱动力:第一,每13至14年增加10亿的人口,这期间人均GDP将增加35%左右。

第二,全球能源消费分布不均给能源能源需求带来上行压力。大摩估计,2040年能源消耗可能从当前的600EJ增长到740EJ。如果目前能源消耗量低于100GJ的国家都提高到平均水平,这将使全球能源消耗量达到900GJ。

无论如何,石油的需求都存在着巨大的不确定性。

摩根士丹利假设,石油需求将在未来几年继续增长,并在10年后达到每日1.05亿桶左右。接下来问题就变成了,石油行业是否能提供这么大的产量?根据目前的趋势,答案很可能是否定的。

根据Rystad的数据,近年来对油气田的开发投入大幅降低:从2014年约7400亿美元,下降至2019年约4750亿美元,而2020年再下降了25%至约3500亿美元。

该水平与IEA的2050年零碳排放目标的目标一致。IEA表示,在该目标下,2030年的石油需求将比2019年下降20%,天然气需求下降7%,并且不会有新的油气田获批开发。IEA估计按这种计划,2030年油价将处于35美元/桶左右,随后会继续下降。这种前景将会为投资构成重大威胁。

尽管将不再批准新油气田的开发,但IEA也认识到需要对现有油气田进行再投资以维护其资本支出。见下图,IEA预计2030年时所需的投资水平为每年3650亿美元,而2020年的投资额已经低于该预期了。

2020年是非同寻常的一年,大量的投资项目都因新冠疫情而搁置。但2021年似乎不会出现资本支出的反弹,2022年也可能不会出现反弹。Rystad Energy根据可见项目预估资本支出,预计在2022年的资本支出将为3650亿,仅较2020年略有上升。油价与12个月的远期资本支出之间的关系已经发生实质破裂了。

下图显示部分油气公司的年资本支出。即便出现复苏,2023年仍达不到2019年的水平。

若维持2020年资本支出水平,即约3500至3600亿美元左右,石油产量在2022年和2023年将受正在进行的项目推动,维持产量增长的态势,但将于2024年达峰并下降。

Rats表示,若供应在5年左右达峰,需求在10年达峰,这将给石油市场造成严重紧张的局势,油价将会飙升。

欧佩克或许能够填补部分供应,但该组织也面临两个复杂的情况。

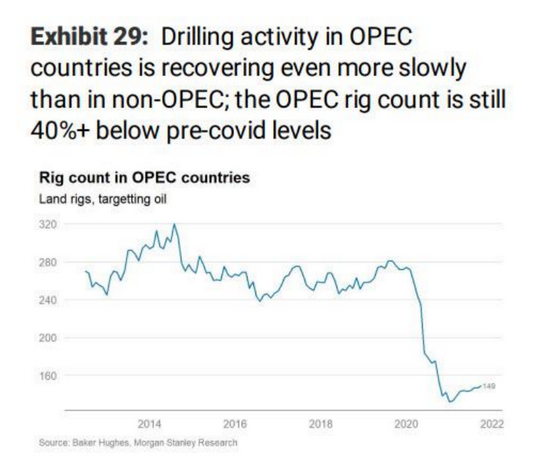

第一,欧佩克国家暗示产能扩展的计划,但执行的迹象不明显。下图所示,欧佩克国家钻井平台数量较疫情前水平低40%以上,且恢复速度比非欧佩克国家慢;此外,沙特阿美近期表示,其每日100万桶的增产计划要到2027年才能实现。

第二,若要填补需求,欧佩克的市场份额将从最近的37%上升到2050年的52%。加上俄罗斯,欧佩克+的市场份额将超过60%。而从历史看,欧佩克市场份额增加,通常伴随油价上涨。

考虑到这一点,大摩预计石油市场的紧张局势需要通过大幅提高油价以得到解决。短期目标:2022年第一季度油价将上升至95美元/桶。

下图为按地区划分的油价占GDP的百分比。从全球层面看,若布油全年维持84美元/桶的水平,石油对GDP的贡献将达到3.6%,这远低于2011至2014年间4.5%的水平。

这意味着油价还有30%的上涨空间。然而这在不同地区间存在较大差异:对于亚洲和北美的发展中经济体,上涨空间可能达到50%,但对于东欧、南美和非洲,上涨空间将再扩大10%~15%,换成布油衡量,意味着布油价格将上升至95美元/桶。

大摩对油价的中期预测:85美元/桶;长期预测:70美元/桶。

内容来自网友分享,若违规或者侵犯您的权益,请联系我们

所有跟帖: ( 主贴楼主有权删除不文明回复,拉黑不受欢迎的用户 )

进入内容页点击屏幕右上分享按钮

楼主前期社区热帖:

- 关于回避型依恋,这一篇就够了 08/04/22

- 外交部回应G7和欧盟外长声明:列强梦应该醒醒了! 08/04/22

- 长剑-10和长剑-20巡航导弹有什么区别?长剑-100又是什么导弹? 08/04/22

- 《财富》世界500强:145家中国公司上榜,中企营收占比首超美国 08/03/22

- 国产大飞机距离交付有多远? 08/03/22

- ?谷爱凌问了一个很高尚的问题? 06/02/22

- ?三个字读错俩 06/01/22

- 巴西前部长:中国威胁谁了? 05/13/22

- 听歌 - 想某人 05/13/22

- ?岁月催人老,风定落花香? 04/25/22

- Elon Musk talks Twitter, Tesla and more live at TED2022 04/16/22

- ?俄乌战争启示 - 破窗 ? 04/08/22

- 西方叙事造成隔阂,中国舆论如何先发制人? 04/02/22

- 台媒称在美国施压下,台湾将恢复一年役期征兵制,释放了哪些信息? 03/29/22

- 骇人听闻的石墨炸弹,不杀人但可摧毁抵抗意志,有办法防范吗? 03/29/22

- 欧美发布芯片法案加剧全球半导体竞争 03/25/22

- From spy to president: The rise of Vladimir Putin 03/19/22

- 20分钟详解 - 俄罗斯经济到底是怎么回事儿? 03/19/22

- 霍布斯及其《利维坦》 03/10/22

- 《人类简史:从动物到上帝》第八章 历史从无正义 (节选) 03/10/22

>>>>查看更多楼主社区动态...